今天,牧原股份股价大跌7.63%,创下公司股价今年以来的最大跌幅。

牧原的股价大跌,源于一则消息:牧原股份内部将实行承包制度,自育自繁自养模式或将调整。这个消息也得到了公司的证实。牧原股份公开表示,“公司未改变当前的养殖模式,目前所尝试的‘内部承包’是对考核激励机制的一种尝试与探索。”

在投资人看来,改革意味着牧原股份原有的经营模式遇到挑战,同时也传达了另一个重要信号是:行业老大的日子也不好过。业绩数据证明了这一点。今年上半年,猪企们的业绩几乎无一例外都是亏损:牧原股份亏了27.89亿、新五丰亏了6.5亿、温氏股份亏了47.40亿…..

这一切都源于一轮“特殊”的猪周期。与以往的猪周期相比,2021年开始的这轮猪周期显得更加漫长且复杂。

自2021年初到现在,除了2022年中曾有过短暂的反弹,这一轮下行周期已经经历了两年多时间,远远超过历次猪周期的下跌时长。期间猪肉价格更是经历三次探底,但仍看不到明显的产能出清迹象。不仅如此,猪价的波动也更加剧烈。2022年,自繁自养养殖户从头均盈利超过1000元到头均亏损300元经历不超过2个月时间,前所未见。

几乎可以确定的是,养猪再不是“养好就能赚钱”的生意,而这轮超长猪周期也必将重塑生猪行业的格局。

/ 01 /

漫长、复杂的猪周期

再说这轮猪周期,我们先来了解下什么是猪周期。作为国内需求量最大的肉类,猪肉常年占我国肉类消费的60%以上。总体看,猪肉的消费尽管有一定季节性,但整体比较平稳。

猪肉的价格波动取决于生猪出栏量,也就是有多少猪被卖到市场上。出栏量越高,猪肉价格越低。比如,2019-2020年,猪瘟导致生猪出栏量大幅下滑,推动猪肉价格出现大幅上涨。

生猪的出栏量又是由能繁母猪存栏量所决定。正常情况下母猪的繁育周期为4.7个月,一胎一般产仔10-14头小猪。仔猪需要经过1-2个月的保育期和5个月的育肥期才能出栏。

在没有外部因素的干扰下,能繁母猪存栏量往往受到价格的影响。当仔猪价格跌破一定水平的时候,能繁母猪的养殖就会开始亏钱,这就会推动能繁母猪的减栏。反之则亦然。

至此,一轮完整猪周期路线图就此形成了:

生猪供应增加——生猪价格下跌——生猪养殖盈利下滑——仔猪价格下跌——能繁母猪存栏下跌——生猪供应下降——生猪价格上升——生猪养殖盈利上升——仔猪价格上升——能繁母猪存栏上升——生猪供应增加。

上一轮猪周期的价格高点出现在2021年1月,价格是36.75元/公斤。此后开始一路下跌,2021年下半年到2022年上半年的行业大幅亏损,行业开始了新一轮的产能去化。2022年5月生猪价格见底回升,到2022年10月末生猪价格已突破28元/公斤,头均盈利超过1200元。

随后再次开始下跌。今年上半年,各养殖企业的生猪销售价格基本在14元/公斤左右。

这个价格是个什么水平?在国内,上市猪企养殖模式主要有两种,一是以牧原为代表的自繁自养模式:该模式采用重资产扩张,公司对育肥环节的控制力更强;

二是以温氏股份为代表的“公司+农户”养殖模式:公司为农户提供场所、饲料、仔猪、药品等养殖必备物资,农户发挥自身养殖管理经验与公司饲养管理相结合,实现规模养殖,农户根据养殖成果获取收入。

在过去,牧原凭借自繁自养的养殖模式以及科学的养殖方式,成本管控能力遥遥领先,在上市猪企中可谓一骑绝尘。目前,牧原股份的养殖成本在15元/公斤左右——也就是说,今年所有的养殖企业都是亏损的。

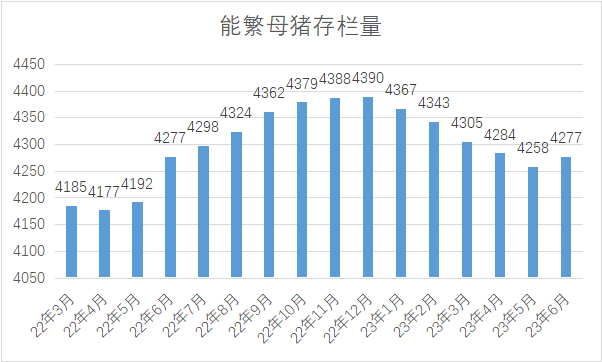

尽管价格已经低破了养殖成本线,但生猪产能依旧未能出清。去年10月,能繁母猪存栏量为4390万头,到今年6月能繁母猪存栏量4277万头,仅下降了2.6%。

自2021年初到现在,除了2022年中曾有短暂的反弹,这一轮下行周期已经经历了两年多时间,远远超过历次猪周期的下跌时长。更重要的是,期间猪肉价格更是经历三次探底,但仍看不到明显的产能出清迹象。

换句话说,过去有关猪周期中价格传导到供给变化的逻辑几乎失效了:即猪肉价格下跌并未大量淘汰母猪,因此生猪供应量难以下跌,进而肉价难以上涨。是谁消灭了猪周期?

/ 02 /

逆行的巨头,游击战的散户

2018年的那场非洲猪瘟,给行业带来的不止是一个超级周期,还有格局的变化。

在非洲猪瘟爆发前,小散养殖场行业占比又高,大型规模猪场不仅总体占比小而且自身的融资和资本实力也比较弱。在猪肉价格引导下,使得猪周期呈现“蛛网模型”下的明显周期变化特征。

随着非洲猪瘟的出现,消灭了大量的散户,行业集中度有了明显提升。根据涌益数据,13家上市公司出栏量占全国的比例从非洲猪瘟前的不足7%提升至2021年的14.3%。截止至2021年12月,母猪存栏规模在1000头以上的养殖场占比已提升至51.4%。业内数据显示,2022年我国生猪养殖前20强猪企合计出栏生猪超过1.69亿头,占全国生猪出栏总量的24%。

与此同时,在非洲猪瘟后,为了保证猪肉消费稳定,政府圈定的保供养猪企业上产能。这意味着,行业龙头取得了空前的产能和行业话语权。强大的融资能力,就是最直接的体现:

据时代财经统计,从2022年6月12日,为了“补充弹药”、提高养殖规模,共有8家猪企披露定增预案,拟募资合计约160.92亿元。从募资规模看,各家猪企募资规模都在十亿级别。融资规模之大是A股养殖企业上市以来罕见。

在强大的融资支撑下,这些规模化养殖企业纷纷进行了大规模的逆周期投资。

公开数据显示,5月底牧原股份能繁母猪存栏约298万头,创下2021年一季度以来新高。同期,温氏股份拥有的能繁母猪超过145万头,较去年底增超5万头。神农集团近期在接受调研时表示,其目前现有母猪产能已达满负荷状态,将继续推进母猪产能建设,预计到2024年实现17万头的母猪存栏规模。

与此同时,上市猪企生猪实际出栏量也在增长。牧原股份披露的5月生猪销售简报显示,当月销售生猪576.4万头,创今年以来新高。温氏股份5月销售肉猪209.36万头,同比增长58.20%;新希望5月销售生猪144.28 万头,同比增长37.99%。

除了逆行的巨头外,受非瘟疫情与猪价高波动等其他因素影响,小散养殖场也开始将原来猪肉价格引导下周期性扩张与收缩养殖产能变为非连续性间歇性产能扩张与收缩。

这直接体现在二次育肥的占比提升。去年三季度,二次育肥较为积极,部分地区有20%-30%的日度出栏量转为二育。原因在于,二次育肥行为容易程度以及可操作性比较大,同时非瘟疫情等其他疫情因素也使得行业不愿意做长周转的生产行为。某种程度上说,像二次育肥这样的模式,也加剧了猪价的波动。

在大型规模养殖场产能持续扩张以及小散养殖场的非连续性生产共同作用下,导致月度或季度间生猪出栏规模差距加大,加剧猪价波动,从而拉长了猪周期的长度。

/ 03 /

现金流,才是猪周期唯一的弹性

漫长且复杂的猪周期,不仅考验着所有投资人的耐心,也加大了投资猪周期的难度。

从目前看,猪周期的投资逻辑也正在发生变化:用长江证券陈佳的话说,猪周期的投资逻辑正在从以前买拐点的逻辑前置到买产能去化的逻辑上。

这一点很好地体现在2022年的反弹行情里。作为一个周期性行业,生猪养殖板块股表现与猪价高度相关。但有趣的是,在2022年的反弹行情里,猪价和股价出现了背离:

生猪价格于2022年3月21日触底,于10月19日到达阶段高点,价格从5.83元/斤上涨至14.21元/斤,涨幅高达144%。按照2021年12月20日的阶段低点到2022年7月11日的阶段高点来计算,生猪养殖指数(申万)的区间涨幅最大为35%左右,远低于生猪价格涨幅。

在2022年3月-2022年6月生猪价格开启本年的第一波上涨时,生猪养殖指数(申万)自2021年12月20至2022年6月30日持续在6500-6600点之间震荡,而在生猪价格在8月开启第二轮上涨时,生猪养殖指数(申万)已经开启下跌趋势。

长期来看,猪周期的轮回是不可逆的。猪周期的本质是人性。猪企们在高位的时候大量上产能,在低位的时候大量地淘汰。周期起落的背后,也是一次行业地位洗牌的排位赛。在一个充分竞争行业,从分散走向集中往往是通过逆行的巨头实现的。

从一定程度上说,这一轮猪周期的残酷性将体现得更为极致。漫长的下行周期超出了所有人的想象,那些在周期顶部用高价构建了大批的养猪资产(包括猪场设备人员)以及母猪的猪企,现金流遭受了极大的摧毁。这意味着,时间拉得越长,周期的高位以及期待的回报就会越好。

作为坐上赌桌的回报,这个周期逆行的幸存者,才会成为下一个新周期最大的胜利者。这一点对投资人来说同样如此。在当前的猪周期下,短期的年出栏量大幅增长,不过是虚假的弹性,只有安全性和稳健的现金流才是真的弹性。

所以,在反复的猪周期里,活下去才是最大的道理。无论参与者还是投资人,都是如此。

下载APP

下载APP

下载APP

下载APP